Τεχνικό σχόλιο

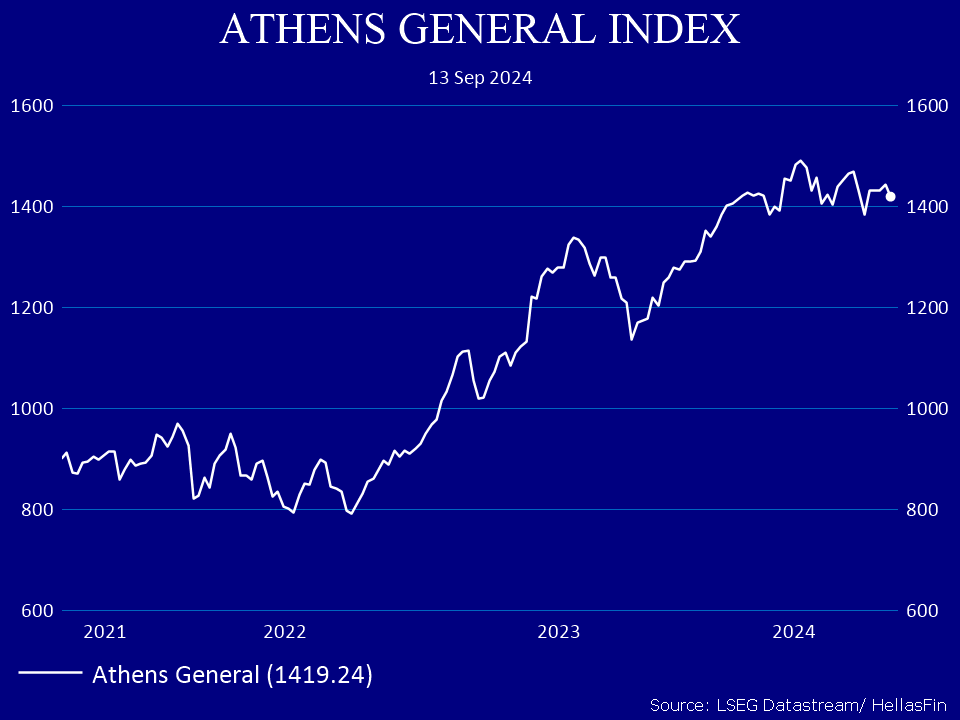

Μακροπρόθεσμα, ο Γενικός δείκτης από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market). Μεσοπρόθεσμα, για το ανοδικό σκέλος που είναι σε εξέλιξη προδιαγράφεται η εξάντλησή του στην περι το 1715 περιοχή τιμών.

Βραχυπρόθεσμα. Μας ανησυχεί η παραμονή του δείκτη στην εγγύτητα του ΜΟ 200 ημερών και της σημαντικής στήριξής του στο 1420. Η ενδεχόμενη αδυναμία του την επόμενη εβδομάδα να υπερβεί το 1430 θα αποτελέσει το έναυσμα ενός νέου πτωτικού σκέλους με στόχο τις πρόσφατες αντοχές στήριξης της περιοχής 1380-1360.

Μέσοι όροι τιμών

• 1436 / μέσος όρος 50 ημερών

• 1410 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Γενικός δείκτης έκλισε στις 1419,24 μονάδες, σημειώνοντας εβδομαδιαία απόδοση -1,66%.

9,8% | Απόδοση 2024

56,5% | Σωρευτική απόδοση 3 ετών

-18,35 % | Μέγιστη πτώση 5 ετών

€91,1 bn | Κεφαλαιοποίηση

7,3 | PE 2024, εκτίμηση

4,24% | Μερισματική απόδοση 2024, εκτίμηση

Τεχνικό σχόλιο

Μακροπρόθεσμα, ο S&P 500 καταγράφοντας νέα ιστορικά υψηλά έχει εισέλθει από τον Ιανουάριο του 2024, επιβεβαιωμένα σε νέο ανοδικό κύκλο (Bull Market). Από το 1950 σύμφωνα με την στατιστική μέση τιμή τους, η διάρκεια αυτών των μακροχρόνιων ανοδικών σκελών ήταν 24 μήνες και η μέση ετήσια απόδοσή τους ήταν 15,6%.

Βραχυπρόθεσμα. Το χαμηλό του υπό διαμόρφωση ορθογωνίου αποτέλεσε ο ΜΟ των 100 ημερών στο 5400. Σειρά τώρα έχει η προσέγγιση του υψηλού του ορθογωνίου στο 5650-5700, όπου ο δείκτης θα συναντήσει αντίσταση και θα υποστεί εκ νέου ρευστοποιήσεις οι οποίες όμως αυτήν την φορά θα τον οδηγήσουν μέχρι την στήριξη των μέσων όρων του, 50 και 100 ημερών δηλαδή στην περιοχή 5515 και 5450 μονάδων.

Μέσοι όροι τιμών

• 5512 / μέσος όρος 50 ημερών

• 5200 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλισε στις 5626,02 μονάδες, σημειώνοντας εβδομαδιαία απόδοση +4,02%

17,9% | Απόδοση 2024

26,6% | Σωρευτική απόδοση 3 ετών

-23,9 % | Μέγιστη πτώση 5 ετών

$49,8 tn | Κεφαλαιοποίηση

23,1 | PE 2024, εκτίμηση

20,1 | PE 2025, εκτίμηση

1,57% | Μερισματική απόδοση 2024, εκτίμηση

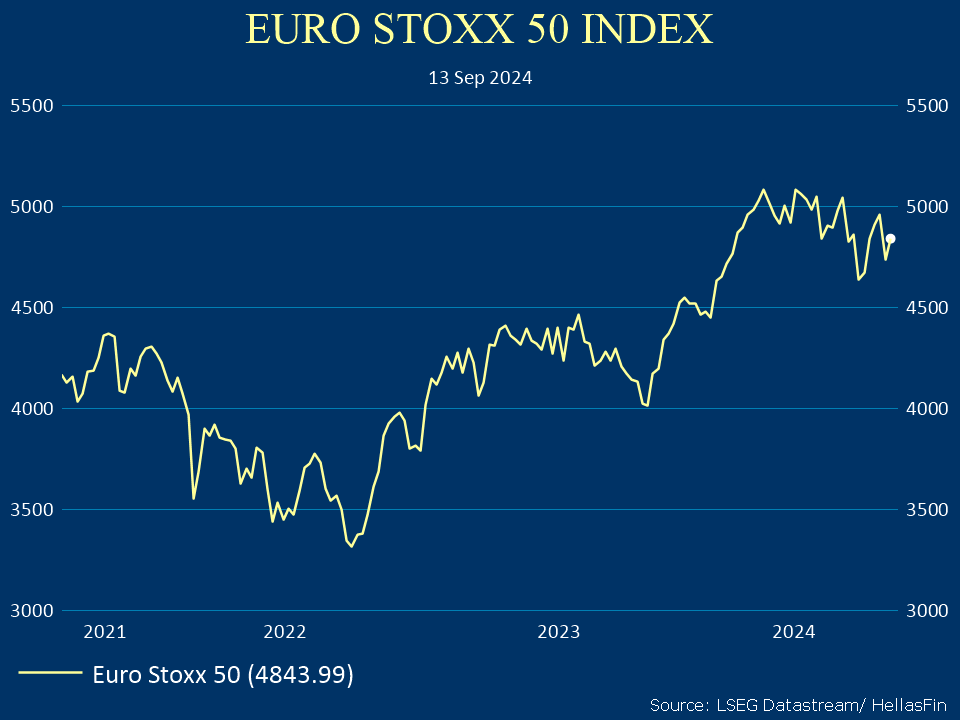

Τεχνικό σχόλιο

Μακροπρόθεσμα, Ο Eurostoxx 50 από τον Σεπτέμβριο του 2022 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market). Μεσοπρόθεσμα η εξάντληση του επόμενου ανοδικού σκέλους προδιαγράφεται στην περι το 5500 περιοχή τιμών.

Βραχυπρόθεσμα. Η αδυναμία παραμονής του δείκτη εντός του ορθογωνίου διακυμάνσεων που ορίζεται από τις τιμές 5100 και 4880 και η ενδεχόμενη πτωτική διάσπαση του ΜΟ 200 ημερών, θέτει σαν στόχο τον επανέλεγχο των αντοχών στήριξης της περιοχής τιμών 4650-4600.

Μέσοι όροι τιμών

• 4836 / μέσος όρος 50 ημερών

• 4828 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλισε στις 4843,99 μονάδες, σημειώνοντας εβδομαδιαία απόδοση +2,24%.

7,1% | Απόδοση 2024

15,6% | Σωρευτική απόδοση 3 ετών

-24,2% | Μέγιστη πτώση 5 ετών

€4,33 tn | Κεφαλαιοποίηση

15,1 | PE 2024, εκτίμηση

3,27% | Μερισματική απόδοση 2024, εκτίμηση

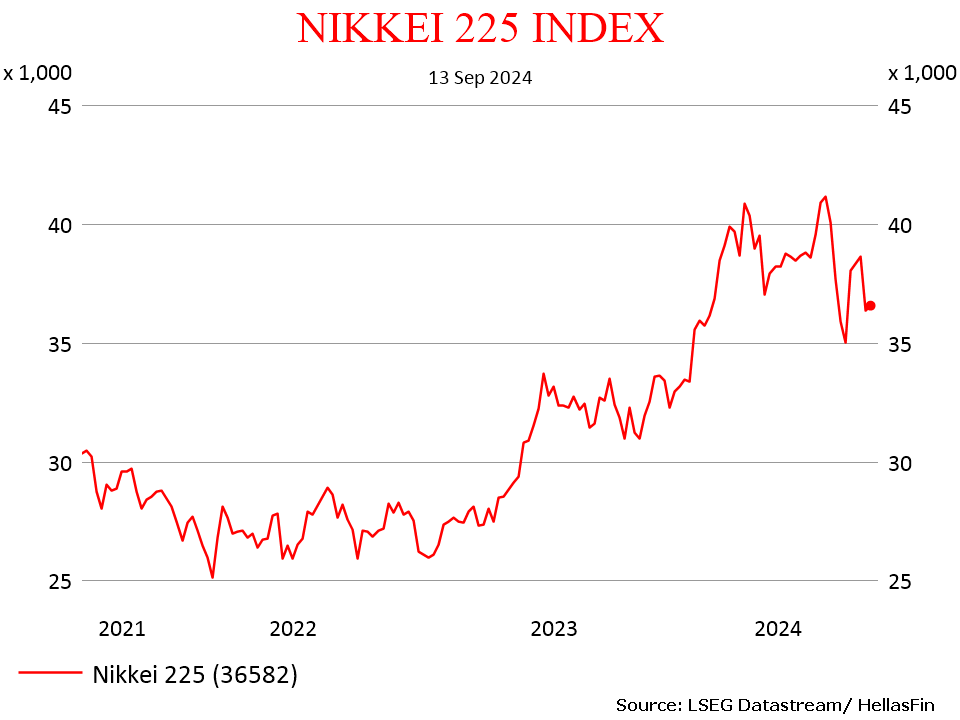

Τεχνικό σχόλιο

Μακροπρόθεσμα, Ο Nikkei από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market). Μεσοπρόθεσμα ένα ανοδικό σκέλος έχει εξαντληθεί στο επίπεδο των 42500 μονάδων.

Βραχυπρόθεσμα. Η πτωτική παραβίαση του ΜΟ 200 ημερών ακυρώνει οποιαδήποτε αναλαμπή αισιοδοξίας προσέφερε ο δείκτης τις προηγούμενες ημέρες και επαναπροσδιορίζει σαν επόμενα επίπεδα επανελέγχου αντοχών και στηρίξεων τις 35300 και 34000 μονάδες.

Μέσοι όροι τιμών

• 38104 / μέσος όρος 50 ημερών

• 37554 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Nikkei 225 έκλισε στις 36581,76 μονάδες, σημειώνοντας εβδομαδιαία απόδοση +0,52%.

+9,3% | Απόδοση 2024

+19,3% | Σωρευτική απόδοση 3 ετών

-25,5 % | Μέγιστη πτώση 5 ετών

¥659,1 tn | Κεφαλαιοποίηση

20,4 | PE 2024, εκτίμηση

1,72% | Μερισματική απόδοση 2024, εκτίμηση