Πηγή: HellasFin

Όσοι βρίσκονται σε διακοπές παρακολουθώντας τα εβδομαδιαία κλεισίματα των αγορών, δύσκολα μπορούν να κατανοήσουν το θρίλερ που έλαβε χώρα στην διάρκεια της προηγούμενης εβδομάδας, όπου στην αρχή της ο S&P 500 έφτασε να υποχωρεί από τα υψηλά του 9,67% και η απόδοση του αμερικανικού 10ετούς κρατικού ομολόγου έφτασε στο 3,67% σημειώνοντας χαμηλό 14 μηνών. Το Δολάριο σε σχέση με τα υψηλά που κατέγραψε απέναντι στο Γιεν στις 10 Ιουλίου, σημείωσε την Δευτέρα 5 Αυγούστου ισοτιμία κατά 10,8% χαμηλότερη.

Η πτώση του Δολαρίου χαρακτηριστική για τον βαθμό και την έντασή της ήταν από τις ιστορικά σπανιότερες. Η τελευταία φορά που σημειώθηκε μια τέτοια ακρότητα, εντοπίζεται στον Οκτώβριο του 2008 στην μεγάλη οικονομική κρίση.

Τα περίφημα carry trades (ο δανεισμός δηλαδή στο χαμηλότοκο Γιεν και η μετατροπή του σε υψηλότοκο νόμισμα ή σε επενδύσεις ενεργητικών με ενδεχόμενες υψηλότερες αποδόσεις) ήταν η γενεσιουργός αιτία της αναταραχής.

Η κατάρρευση της ισοτιμίας του Γιέν στο διάστημα πριν την 10η Ιουλίου, οδήγησε την Κεντρική Τράπεζα της Ιαπωνίας σε 2 παρεμβάσεις στις αγορές συναλλάγματος μέσω αγορών Γιεν και πωλήσεων Δολαρίων, προκειμένου να φρενάρει την άνοδο του Δολαρίου και την διολίσθηση του τοπικού νομίσματος. Τέλος την 31η Ιουλίου προέβη σε αύξηση του παρεμβατικού της επιτοκίου σε συνδυασμό με μια ρητορική σφιχτότερης μελλοντικά νομισματικής πολιτικής.

Το αποτέλεσμα ήταν περίπου το 60-75% των ανοιχτών σε Γιεν θέσεων να κλείσουν σε διάστημα 3 ημερών με επακόλουθο την μίνι κατάρρευση των άμεσα θιγόμενων λόγω carry trade αγορών (Nikkei, S&P 500, αμερικανικά κρατικά ομόλογα).

Η ανακοίνωση των στοιχείων της αμερικανικής αγοράς εργασίας Ιουλίου ήταν το κερασάκι στην τούρτα της αναταραχής. Η κλιμάκωση του ποσοστού της ανεργίας στο 4,3% από 4,1% τον Ιούνιο πυροδότησε την συζήτηση για επερχόμενη ύφεση στις ΗΠΑ, λόγω της συνθήκης συναγερμού από το κανόνα Sahm (Sahm Rule). Σύμφωνα με αυτόν, όταν ο 3μηνος μέσος όρος της ανεργίας είναι υψηλότερος κατά μισή ποσοστιαία μονάδα από το χαμηλότερο τρίμηνο μέσο όρο του τελευταίου 12μήνου, ενεργοποιείται ένα αλάθητο ιστορικά σήμα μιας επερχόμενης ύφεσης. Το 4,3% λοιπόν του Ιουλίου κτυπάει καμπανάκι προειδοποίησης για μια επερχόμενη ύφεση στις ΗΠΑ που αν όντως επισυμβεί, κρίνοντας πάντα ιστορικά, αυτό θα έχει σαν αποτέλεσμα την υποχώρηση των αποδόσεων των κρατικών ομολόγων και την καταβύθιση των μετοχικών δεικτών τουλάχιστον κατά 20%.

Επειδή στις φάσεις των πανικών των αγορών ποτέ δεν είναι μία ή δύο οι αιτίες αλλά ξαφνικά επισωρεύονται και άλλες, ακούστηκαν επίσης σαν αιτίες της πτώσης η γεωστρατηγική επιδείνωση στην Μέση Ανατολή όπως επίσης και η απώλεια στις δημοσκοπήσεις της καθαρής πρωτοπορίας του Trump από την Harris, μια και οι αγορές είχαν προεξοφλήσει την βέβαιη νίκη του Trump.

Αυτά για την ιστορία!!

Για το παρόν και το μέλλον τι;

Αυτοί που βρίσκονται σε διακοπές έχοντας διαμορφώσει κατάλληλα το επενδυτικό τους χαρτοφυλάκιο προτείνουμε να μην ανησυχούν και να συνεχίσουν να τις απολαμβάνουν.

Γι' αυτούς που δεν είναι σε διακοπές ή είναι επενδυτικά ενεργοί ακόμη και σε διακοπές να τους ενημερώσουμε ότι βρισκόμαστε σε περίοδο μεσο-μακροχρόνιων ευκαιριών τοποθετήσεων.

Έχοντας πάντα στο μυαλό μας το παλαιό ρητό που λέει ότι όταν έρθει η ώρα να πανικοβληθούμε είναι πλέον αργά !! Θα θέλαμε να καταθέσουμε τον ισχυρισμό μας ότι αυτό που συνέβη την προηγούμενη εβδομάδα ήταν μια τέλεια καταιγίδα ομαλοποίησης (και εξαέρωσης όπως λέγαμε παλαιότερα).Όλο το ξεπούλημα ήταν υγιέστατο στα πλαίσια μιας υγιέστατης ακόμη ανοδικής αγοράς (Bull Market).

Όλες οι γεωστρατηγικές κρίσεις ιστορικά άφησαν το αποτύπωμά τους στις αγορές για διάστημα το πολύ μιας εβδομάδας.

Είναι υγιέστατο για την αγορά να προεξοφλούνται ισομερώς μοιρασμένες εκδοχές πολιτικών εξελίξεων. Είναι προτιμότερη για μια υγιή αγορά η προεξόφληση ενδεχομένων με πιθανότητα 50% για την επικράτηση ενός υποψηφίου από τα ποσοστά του70% και πάνω.

Με τα δεδομένα που υπάρχουν αυτήν την στιγμή κρίνουμε ότι το ενδεχόμενο μιας ύφεσης είναι ακόμη χαμηλό. Στην αγορά εργασίας, η ενεργοποίηση του κανόνα Sahm ιστορικά συνοδευόταν πάντα από αυξανόμενες απολύσεις εργαζομένων. Στην τρέχουσα συγκυρία οι απολύσεις βρίσκονται σε πτωτική πορεία και το επίπεδο του 4,3%, το οποίο είναι ιστορικά πολύ χαμηλό ακόμη, προκύπτει από τις αυξημένες νέες καταχωρήσεις υποψηφίων εργαζομένων (ίσως μεταναστών) στο εργατικό δυναμικό της χώρας.

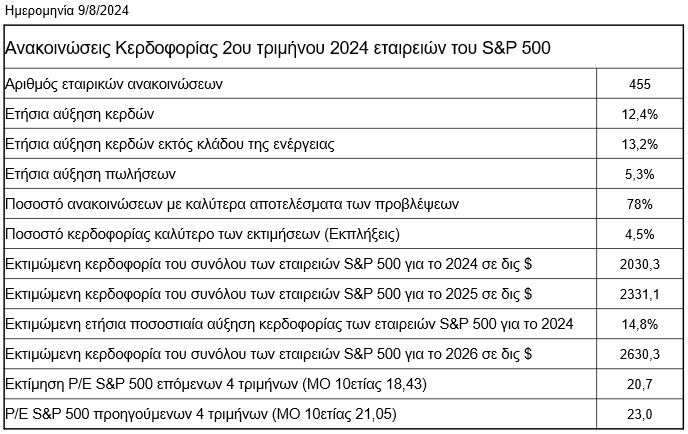

Η κερδοφορία των επιχειρήσεων σε ετήσια βάση είναι αυξημένη κατά 12,9% με τις ανακοινώσεις των αποτελεσμάτων να είναι θετικότερες των εκτιμήσεων. Προβλέπεται δε για τα έτη 2025 και 2026 να αυξηθεί κατά 14,8% και 13,2% αντίστοιχα. Τα περιθώρια μικτού κέρδους βελτιώνονται.

Τα διάφορα μοντέλα της FED προβλέπουν για το γ’ τρίμηνο του 2024 αύξηση του ΑΕΠ κατά 2,9% από 3,12% στην διάρκεια του β’ τριμήνου.

Η εκτίναξη του δείκτη φόβου VIX στο 65 την προηγούμενη εβδομάδα μάλλον σε πανικό και πρόσκαιρη αρρυθμία θα μπορούσαμε να την αποδώσουμε δεδομένου ότι αυτά τα επίπεδα τα είδαμε στην εποχή της πανδημίας και της μεγάλης οικονομικής κρίσης του 2008.

Η σπουδή επίσης των προθεσμιακών αγορών να προεξοφλήσουν με πιθανότητα 80% το ενδεχόμενο μείωσης των παρεμβατικών επιτοκίων κατά 0,5% στην συνεδρίαση της 18ης Σεπτεμβρίου είναι επίσης ακραία (κάποιοι προσδοκούν την μείωση σε έκτακτη συνεδρίαση πριν τον Σεπτέμβριο).

Όχι εκτιμούμε ότι η FED δεν θα συμμεριστεί την κυρίαρχη απαισιοδοξία. Τα μέχρι την 18η Σεπτεμβρίου επικείμενα μάκρο δεδομένα και οι δηλώσεις του συμποσίου του Jackson Hole στο τέλος Αυγούστου, θα αποκαταστήσουν την ηρεμία.

Εν κατακλείδι βρισκόμαστε ακόμη σε ανοδική αγορά (bull market).Tα μίνι ξεπουλήματα όπως αυτό της προηγούμενης εβδομάδας ή ενδεχόμενα αυτά που θα ακολουθήσουν, είναι φυσιολογικά σε ανοδικές αγορές και πρέπει να επωφελούμαστε. Και τέλος να έχουμε υπόψιν ότι το επόμενο μεσο-μακροπρόθεσμο υψηλό θα βρίσκεται 1000-1100 μονάδες υψηλότερα από το τελευταίο χαμηλό (6120-6200;).

Ευρώπη

- Στο -3,2% κλιμακώθηκε τον Ιούνιο ο δείκτης τιμών παραγωγού από -4,1% τον Μάιο.

Γερμανία

-

Εν μέσω φόβων για έλευση ύφεσης, για πρώτη φορά φέτος αυξήθηκαν οι βιομηχανικές παραγγελίες σε μηνιαία βάση κατά 3,9% τον Ιούνιο. Η εξέλιξη αποδίδεται κυρίως στην αυτοκινητοβιομηχανία. Η ξένη αλλά και η εγχώρια ζήτηση ήταν νωθρή ενώ οι ελπίδες για κάποια ανάκαμψη είναι σχεδόν μηδενικές.

Ελλάδα

- Στο 2,7% αναπήδησε ο πληθωρισμός τον Ιούλιο από 2,3% τον προηγούμενο μήνα. Στην τελική διαμόρφωση του δείκτη μεγάλη ήταν η επιβάρυνση της εστίασης (6,7%),της ένδυσης/υπόδησης (4,3%), των μεταφορών (3,5%) και της εκπαίδευσης (3,5%).

Αμερική

ΗΠΑ

- Στο επίπεδο των 233.000, διαμορφώθηκε ο αριθμός των αρχικών αξιώσεων για επίδομα ανεργίας (initial jobless claims) την προηγούμενη εβδομάδα. Η ένδειξη της προηγούμενης εβδομάδας ήταν 250,000.

-

Κατά 3,3% σε ετήσια βάση αυξήθηκε το χρέος των Αμερικανών καταναλωτών, το οποίο πλέον ανέρχεται σε 5,078 $ τρις και συνιστά το 17,7% του συνολικού ΑΕΠ.

Ασία

Κίνα

-

Αρνητική έκπληξη προσέφεραν οι εξαγωγές Ιουλίου της χώρας με την κατά 7% αύξησή τους από 8,6% τον προηγούμενο μήνα. Η μείωση της παγκόσμιας ζήτησης ήταν η αιτία της εξαγωγικής επιβράδυνσης. Αντίθετα η αύξηση των εισαγωγών κατά 7,2% από -2,3% τον προηγούμενο μήνα αποτέλεσε θετική έκπληξη. Η ανισομέρεια δυναμικής στην ανάκαμψη του εμπορίου πιθανότατα θα συνεχιστεί για κάποιο διάστημα ακόμη.

-

Εξ αιτίας των τροφίμων στο 0,5% σκαρφάλωσε ο πληθωρισμός τον Ιούλιο από 0,2% τον Ιούνιο. Π δείκτης τιμών παραγωγού παρέμεινε αμετάβλητος στο 0,8%.

Ιαπωνία

-

Κατά 1,4% σε ετήσια και πραγματική βάση, μειώθηκαν οι καταναλωτικές δαπάνες των ιαπωνικών νοικοκυριών τον Ιούνιο. Η μείωση του Μαΐου ήταν 1,8%.

Market Snapshots

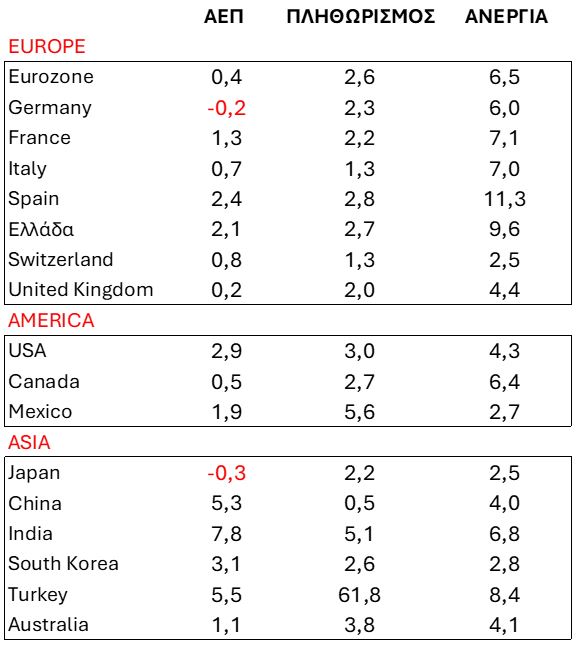

Macros

Πηγή: LSEG/ HellasFin

S&P 500 EARNINGS SCORECARD

Πηγή: LSEG/ HellasFin

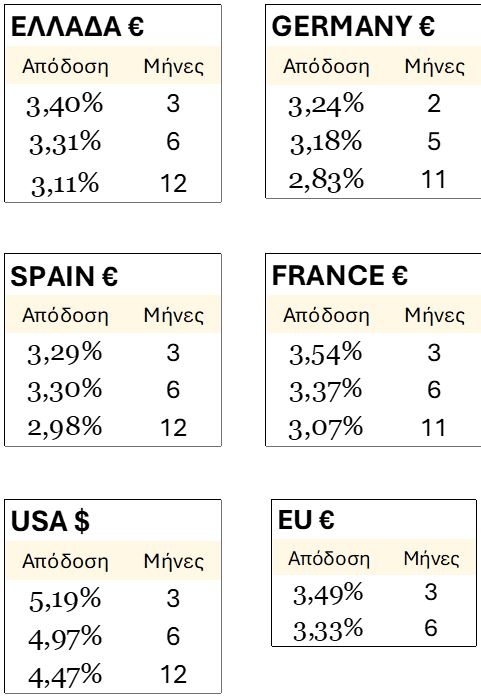

ΕΝΤΟΚΑ ΓΡΑΜΜΑΤΙΑ

Πηγή: LSEG/ HellasFin

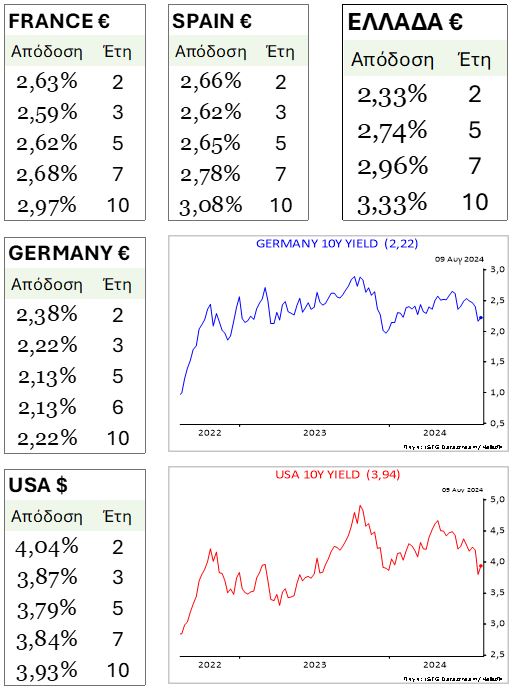

ΚΡΑΤΙΚΑ ΟΜΟΛΟΓΑ

Πηγή: LSEG/ HellasFin

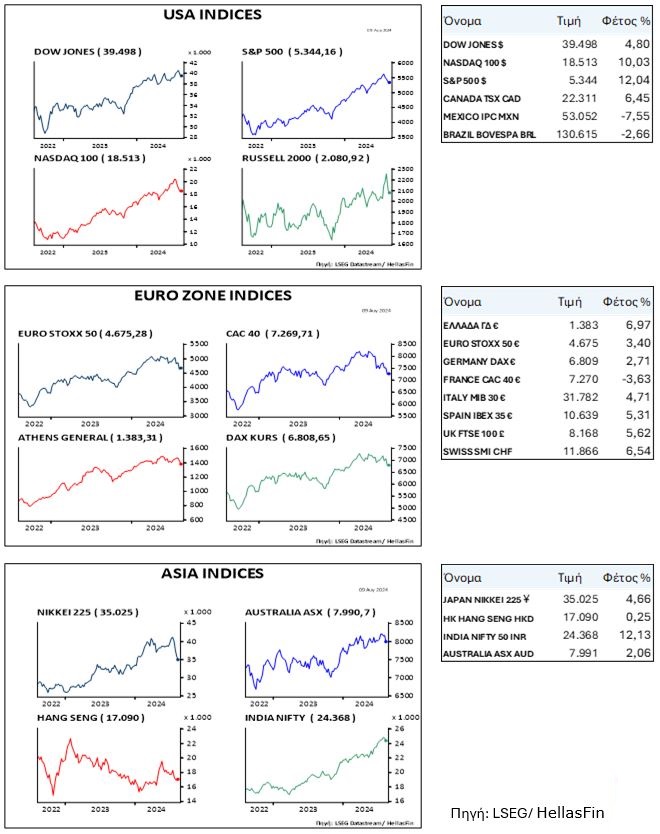

ΜΕΤΟΧΙΚΟΙ ΔΕΙΚΤΕΣ

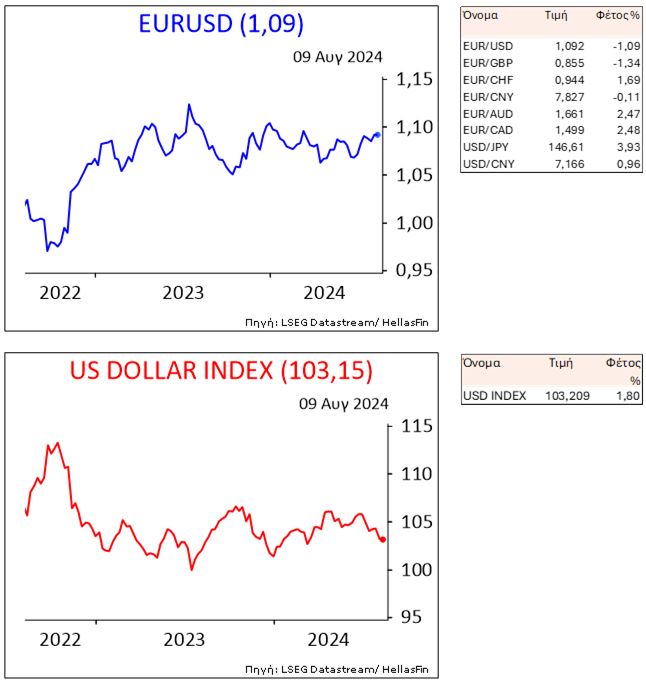

ΙΣΟΤΙΜΙΕΣ ΝΟΜΙΣΜΑΤΩΝ

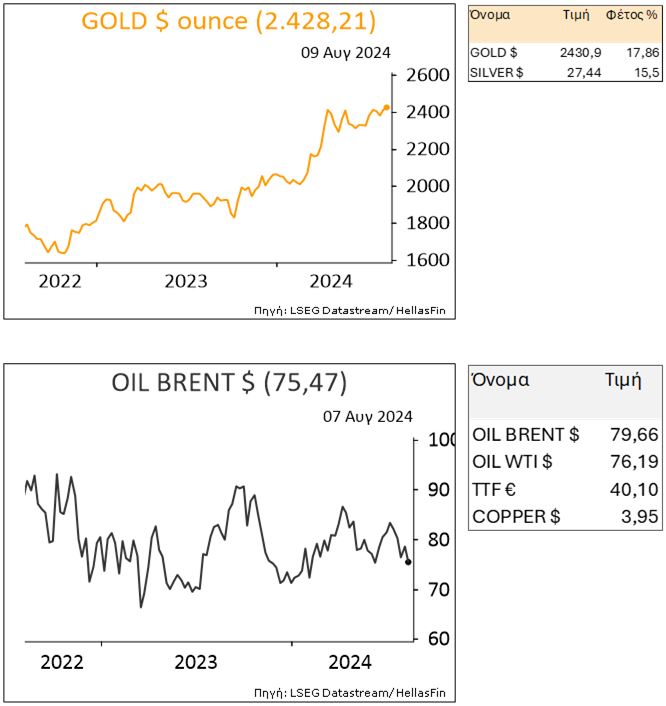

ΕΜΠΟΡΕΥΜΑΤΑ