Τεχνικό σχόλιο

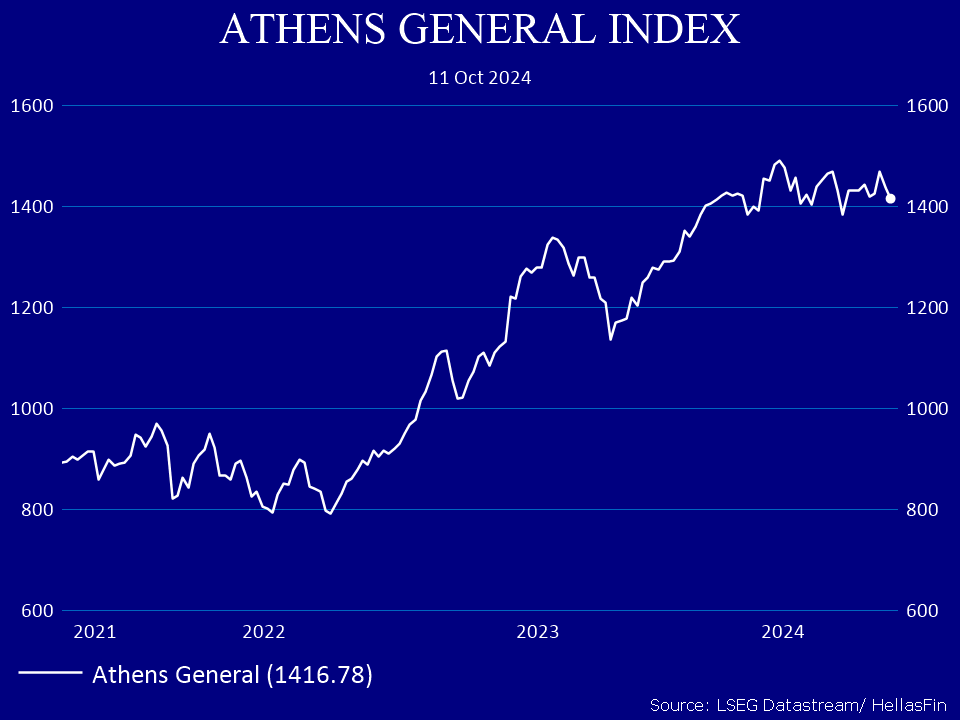

Μακροπρόθεσμα, ο Γενικός δείκτης από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market).Μεσοπρόθεσμα, για το ανοδικό σκέλος που είναι σε εξέλιξη προδιαγράφεται η εξάντλησή του στην περι το 1715 περιοχή τιμών.

Βραχυπρόθεσμα. Η παραμονή του δείκτη σε επίπεδο χαμηλότερο του 1423 και η ενδεχόμενη πτωτική παραβίαση του 1405 θα ανοίξει τον δρόμο για τον πυθμένα του Αυγούστου και του Απριλίου στο1360.

Μέσοι όροι τιμών

• 1426 / μέσος όρος 50 ημερών

• 1423 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Γενικός δείκτης έκλεισε στις 1416,78 μονάδες, σημειώνοντας εβδομαδιαία απόδοση -1,47%.

9,6% | Απόδοση 2024

59,1% | Σωρευτική απόδοση 3 ετών

-18,35 % | Μέγιστη πτώση 5 ετών

€91,4 bn | Κεφαλαιοποίηση

7,6 | PE 2024, εκτίμηση

4,31% | Μερισματική απόδοση 2024, εκτίμηση

Τεχνικό σχόλιο

Μακροπρόθεσμα, ο S&P 500 καταγράφοντας νέα ιστορικά υψηλά έχει εισέλθει από τον Ιανουάριο του 2024, επιβεβαιωμένα σε νέο ανοδικό κύκλο (Bull Market). Από το 1950 σύμφωνα με την στατιστική μέση τιμή τους, η διάρκεια αυτών των μακροχρόνιων ανοδικών σκελών ήταν 24 μήνες και η μέση ετήσια απόδοσή τους ήταν 15,6%.

Βραχυπρόθεσμα. Η συνεχιζόμενη παραμονή του δείκτη σε τιμές υψηλότερα του 5670, δρομολογεί ένα νέο μεσοπρόθεσμο ανοδικό σκέλος με στόχο τις 6000-6100 μονάδες. Οποιεσδήποτε ρευστοποιήσεις οι οποίες θα μπορούσαν να οδηγήσουν τον δείκτη μέχρι και την στήριξη των μέσων όρων 50 και 100 ημερών, δηλαδή στην περιοχή 5590 ή 5537 μονάδων, θα ευνοήσουν την τεχνική ευεξία του δείκτη και δεν θα πρέπει να ανησυχήσουν.

Μέσοι όροι τιμών

• 5590 / μέσος όρος 50 ημερών

• 5299 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλεισε στις 5815,30 μονάδες, σημειώνοντας εβδομαδιαία απόδοση +1,11%

21,9% | Απόδοση 2024

33,7% | Σωρευτική απόδοση 3 ετών

-23,9 % | Μέγιστη πτώση 5 ετών

$51,7 tn | Κεφαλαιοποίηση

24,0 | PE 2024, εκτίμηση

21,1 | PE 2025, εκτίμηση

1,53% | Μερισματική απόδοση 2024, εκτίμηση

Τεχνικό σχόλιο

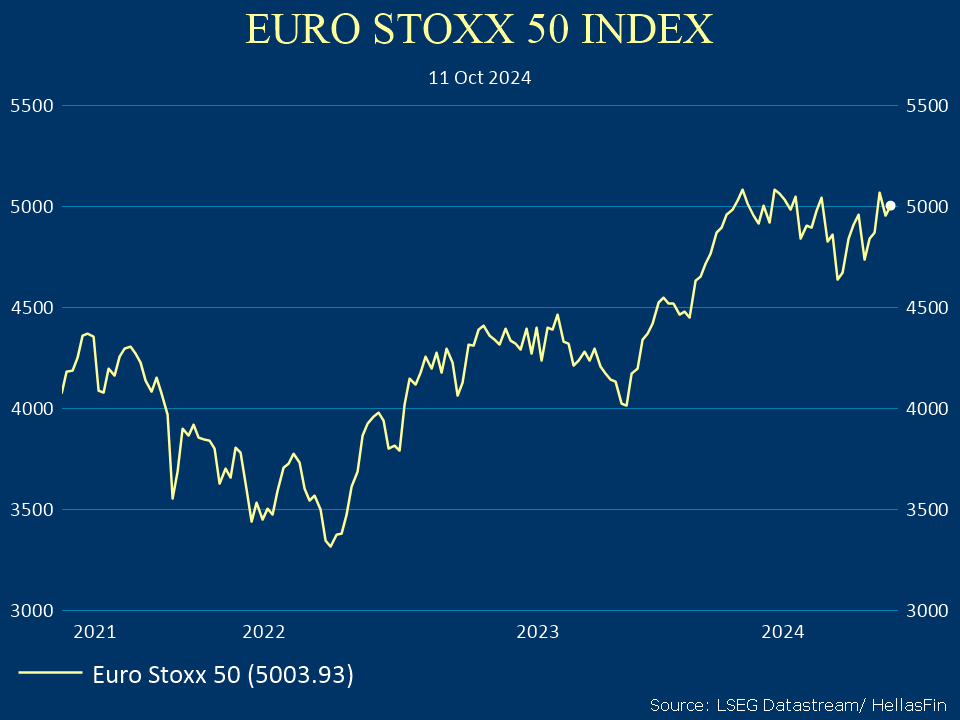

Μακροπρόθεσμα, Ο Eurostoxx 50 από τον Σεπτέμβριο του 2022 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market). Μεσοπρόθεσμα η εξάντληση του επόμενου ανοδικού σκέλους προδιαγράφεται στην περι το 5500 περιοχή τιμών.

Βραχυπρόθεσμα. Η επιστροφή του δείκτη εντός του ορθογωνίου διακυμάνσεων που ορίζεται από τις τιμές 5100 και 4880, θα θέσει σύντομα σε δοκιμασία την οροφή του 5100, επανελέγχοντας της αντοχές της. Η ενδεχόμενη ανοδική της διάσπαση θα εγκαινιάσει ένα νέο μεσοπρόθεσμο ανοδικό σκέλος με στόχο τις περι το 5700 τιμές.

Μέσοι όροι τιμών

• 4861 / μέσος όρος 50 ημερών

• 4873 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλεισε στις 5003,82 μονάδες, σημειώνοντας εβδομαδιαία απόδοση +0,99%.

10,7% | Απόδοση 2024

23,4% | Σωρευτική απόδοση 3 ετών

-24,2% | Μέγιστη πτώση 5 ετών

€4,49 tn | Κεφαλαιοποίηση

13,7 | PE 2024, εκτίμηση

3,18% | Μερισματική απόδοση 2024, εκτίμηση

Τεχνικό σχόλιο

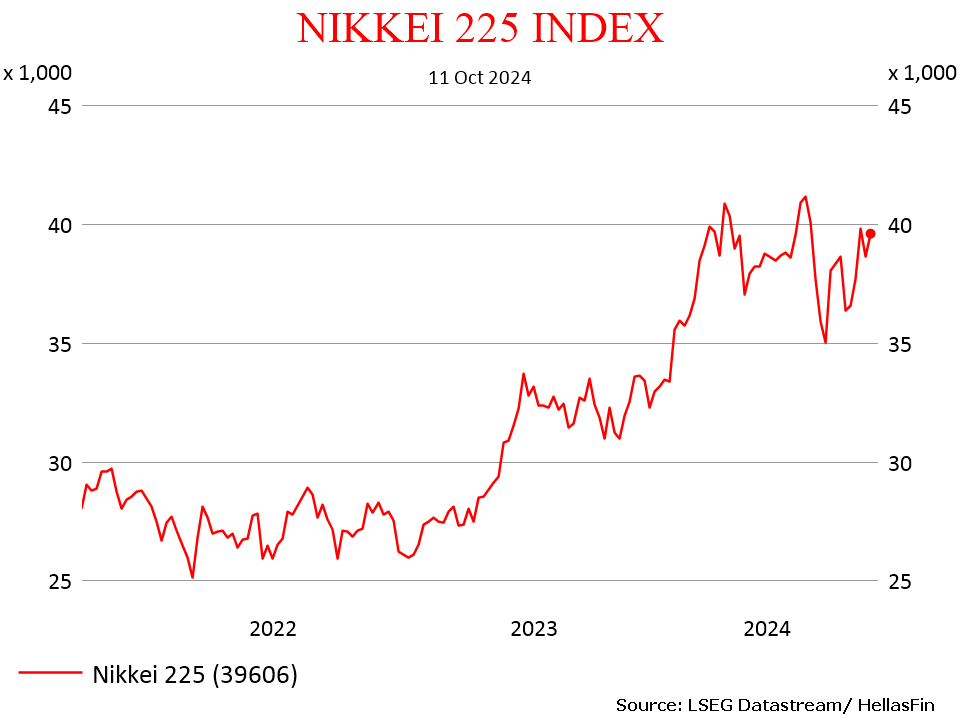

Μακροπρόθεσμα, Ο Nikkei από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market).Μεσοπρόθεσμα ένα ανοδικό σκέλος έχει εξαντληθεί στο επίπεδο των 42500 μονάδων.

Βραχυπρόθεσμα. Αντιφατική η εικόνα του δείκτη με θετική μεν την παραμονή του υψηλότερα του ΜΟ των 200 ημερών στο 38026, αλλά η υποχώρηση του ΜΟ 50 ημερών χαμηλότερα του ΜΟ 200, συνιστά συνθήκη μεσοπρόθεσμης αδυναμίας με ισχυρό το ενδεχόμενο δοκιμής των αντοχών των προηγούμενων χαμηλών στο 35500.

Μέσοι όροι τιμών

• 37449 / μέσος όρος 50 ημερών

• 38026 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Nikkei 225 έκλεισε στις 39605,80 μονάδες, σημειώνοντας εβδομαδιαία απόδοση +2,51%.

+18,4% | Απόδοση 2024

+40,3% | Σωρευτική απόδοση 3 ετών

-25,5 % | Μέγιστη πτώση 5 ετών

¥699,8 tn | Κεφαλαιοποίηση

20,5 | PE 2024, εκτίμηση

1,60% | Μερισματική απόδοση 2024, εκτίμηση