Τεχνικό σχόλιο

Μακροπρόθεσμα, ο Γενικός δείκτης από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market).Μεσοπρόθεσμα, για το ανοδικό σκέλος που είναι σε εξέλιξη προδιαγράφεται η εξάντλησή του στην περι το 1715 περιοχή τιμών.

Βραχυπρόθεσμα. Η επιστροφή του δείκτη σε τιμές υψηλότερες του 1435 απομακρύνει τον κίνδυνο οπισθοδρόμησης μέχρι το 1360 και επαναφέρει τον δείκτη στην ζώνη διακυμάνσεων 1435-1500. Εμπόδια πλέον, μικρής όμως σημασίας, στις ανοδικές διαθέσεις του δείκτη αποτελούν τα επίπεδα 1450 (ΜΟ 50 ημερών),1460 και1480.

Μέσοι όροι τιμών

• 1450 / μέσος όρος 50 ημερών

• 1361 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Γενικός δείκτης έκλισε στις 1452,28 μονάδες, σημειώνοντας εβδομαδιαία άνοδο 0,82%

12,31% | Απόδοση 2024

66,98% | Σωρευτική απόδοση 3 ετών

-18,35 % | Μέγιστη πτώση στα 3 έτη

€92,59 bln | Κεφαλαιοποίηση

8,48 | PE 2024, εκτίμηση

4,11% | Μερισματική απόδοση 2024, εκτίμηση

Τεχνικό σχόλιο

Μακροπρόθεσμα, ο S&P 500 καταγράφοντας νέα ιστορικά υψηλά έχει εισέλθει από τον Ιανουάριο του 2024, επιβεβαιωμένα σε νέο ανοδικό κύκλο (Bull Market). Από το 1950 σύμφωνα με την στατιστική μέση τιμή τους, η διάρκεια αυτών των μακροχρόνιων ανοδικών σκελών ήταν 24 μήνες και η μέση ετήσια απόδοσή τους ήταν 15,6%.

Βραχυπρόθεσμα. Η ανοδική διάσπαση του 5500 έχει ανοίξει τον δρόμο για τον επόμενο στόχο του 5750.

Μέσοι όροι τιμών

• 5385 / μέσος όρος 50 ημερών

• 4953 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλισε στις 5615,35 μονάδες, σημειώνοντας εβδομαδιαία άνοδο 0,87%.

17,73% | Απόδοση 2024

28,52% | Σωρευτική απόδοση 3 ετών

-23,9 % | Μέγιστη πτώση στα 3 έτη

$49,84 trill. | Κεφαλαιοποίηση

23,1 | PE 2024, εκτίμηση

20,1 | PE 2025, εκτίμηση

1,57% | Μερισματική απόδοση 2024, εκτίμηση

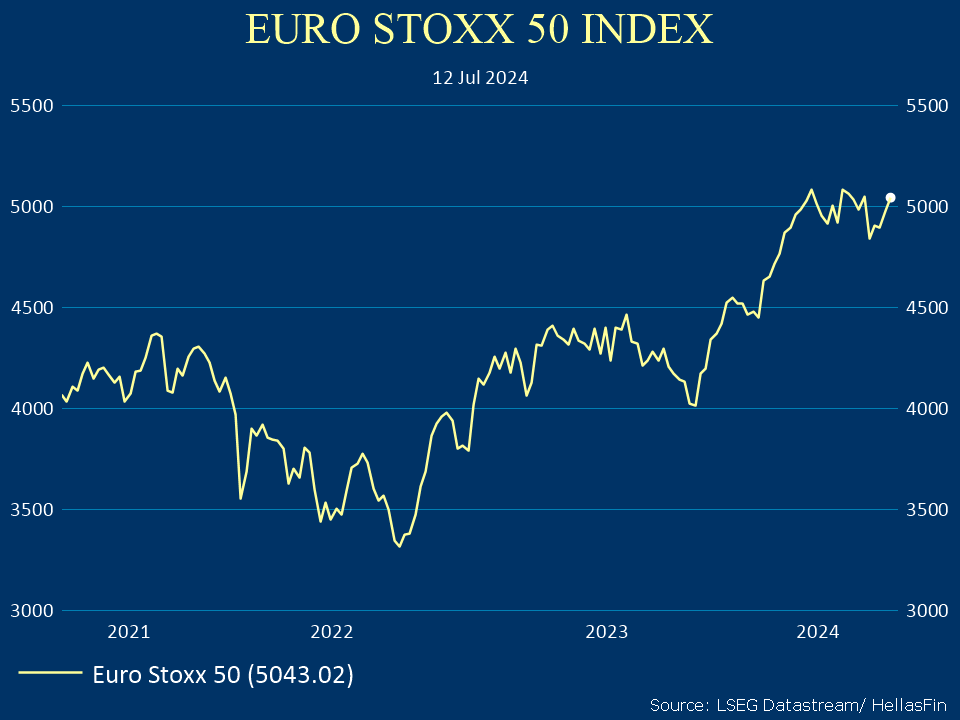

Τεχνικό σχόλιο

Μακροπρόθεσμα, Ο Eurostoxx 50 από τον Σεπτέμβριο του 2022 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market).Μεσοπρόθεσμα η εξάντληση του επόμενου ανοδικού σκέλους προδιαγράφεται στην περι το 5500 περιοχή τιμών.

Βραχυπρόθεσμα, η ενδεχόμενη παραβίαση του ορθογωνίου διακυμάνσεων 5101-4883, θα θέσει σαν ελάχιστο στόχο κίνησης τις 220 μονάδες στην κατεύθυνση της παραβίασης.

(Στόχος 5320 στην περίπτωση ανοδικής διάσπασης του ορθογωνίου).

(Στόχος 4660 στην περίπτωση πτωτικής διάσπασης του ορθογωνίου).

Μέσοι όροι τιμών

• 4990 / μέσος όρος 50 ημερών

• 4685 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο δείκτης έκλισε στις 5043,02 μονάδες, σημειώνοντας εβδομαδιαία άνοδο 1,28%

11,54% | Απόδοση 2024

23,16% | Σωρευτική απόδοση 3 ετών

-24,2% | Μέγιστη πτώση στα 3 έτη

€4,55 trill. | Κεφαλαιοποίηση

15,76 | PE 2024, εκτίμηση

3,08% | Μερισματική απόδοση 2024, εκτίμηση

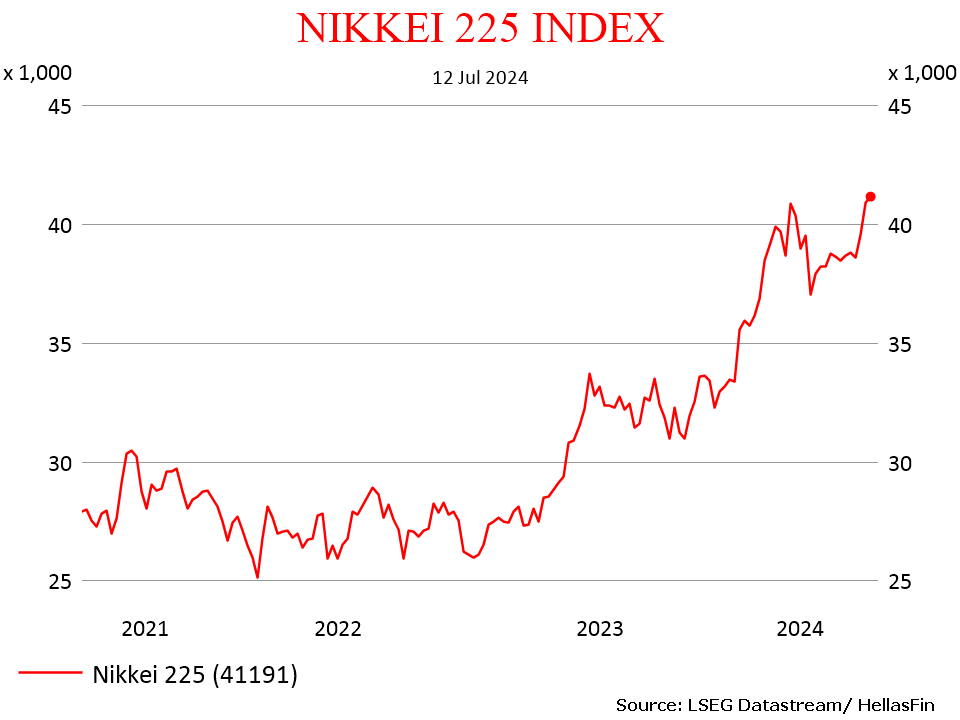

Τεχνικό σχόλιο

Μακροπρόθεσμα, Ο Nikkei από τον Μάρτιο του 2020 βρίσκεται σε έναν νέο ανοδικό κύκλο (Bull Market).Μεσοπρόθεσμα ένα ανοδικό σκέλος μάλλον έχει εξαντληθεί στο επίπεδο των 41000 μονάδων. Η αφομοίωση των πρόσφατων κερδών μέσω της δημιουργίας ενός ορθογωνίου διακυμάνσεων, θα εφοδιάσει τον δείκτη με τις απαιτούμενες δυνάμεις για ένα νέο ανοδικό σκέλος της τάξης των 9000 μονάδων.

Βραχυπρόθεσμα. Η ανοδική διάσπαση του 41000 και η συνέχιση των διακυμάνσεων σε τιμές υψηλότερα αυτού, στοχοθετούν μεσοπρόθεσμα το 47000-48000.

Μέσοι όροι τιμών

• 39167 / μέσος όρος 50 ημερών

• 36358 / μέσος όρος 200 ημερών

Δεδομένα

Με βάση των στοιχείων LSEG/ HellasFin, ο Nikkei 225 έκλισε στις 41190,98 μονάδες, σημειώνοντας εβδομαδιαία άνοδο +0,68%

+23,09% | Απόδοση 2024

+43,43% | Σωρευτική απόδοση 3 ετών

-17,12 % | Μέγιστη πτώση στα 3 έτη

¥752,10 trill | Κεφαλαιοποίηση

22.81 | PE 2024, εκτίμηση

1,52% | Μερισματική απόδοση 2024, εκτίμηση